株取引で利益を出したいところですが、感情が邪魔してそう上手くはいかないものです。感情に左右されず取引を進めていく方法を、SBI証券での例を交えて紹介します。

利益が出ない理由

これは、誰しもが持ち合わせる”リスクを考える方が得よりも恐怖が大きい“という、心理的負担によるものです。ノーベル賞受賞者により提唱された「プロスペクト理論」で証明されています。

株取引でいえば、下記の様な状態を指します。

- 少し利益が出たところで、そろそろ下がりそうだから確定しておこう。(まだ上昇トレンドなのに)

- トップから少し下がったところで、利益が減ったけどきっと戻るはず(もう下落トレンドなのに)

- 損失の金額が大きくなると痛みが減ってきて、もういいやと投げやり(塩漬け、もしくは大損状態)

損したくないとの心理状態から、少量の含み益を確実に手に入れたくなったり、含み損は損切できないという行動を繰り返してしまいます。

克服する方法

最大の敵は心理的要素・感情ということになりますが、これを克服する方法としての具体的な行動は、NASDAQ(全米証券業協会)のレポート内で提示されています。

これによると、克服する最大の方法は、注文時に最初からストップロス注文(損切する値)とリミット注文(利確する値)を設定することだということです。

後はほったらかしで日常を過ごします。こまめに値動きを確認する必要も、値動きに一喜一憂することも、想定外の大損してしまう可能性もありません。

注文方法の種類

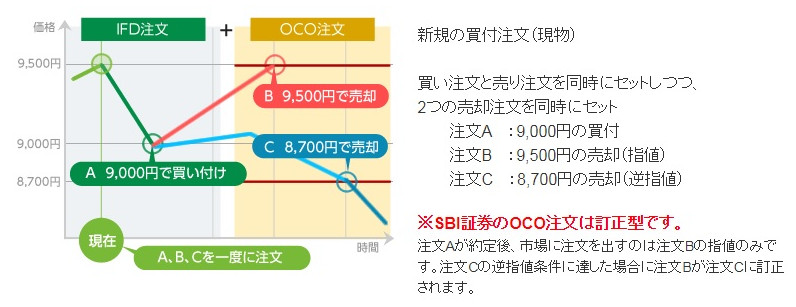

IFDOCO注文

買・損切・利確値を同時設定する注文方法です。 ポジションをとる注文が約定すると、ポジションを解消する注文が発注されます。 解消するタイミングとして、損切・利確値の両方を指定することになります。

IFD注文

買・売値を同時設定する注文方法です。ポジションをとる注文が約定すると、ポジションを解消する注文が発注されます。解消するタイミングとして、損切もしくは利確値の片方を指定することになります。

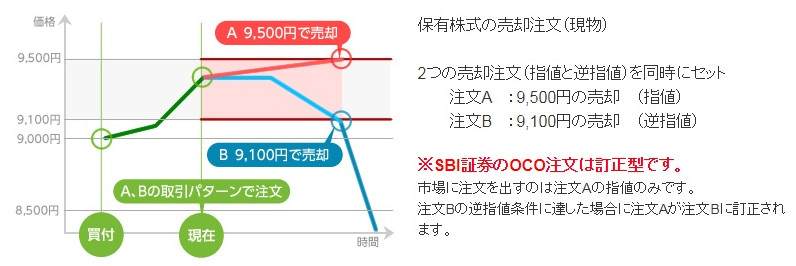

OCO注文

指値と逆指値を同時設定する注文方法です。

- 今からポジションをとる場合

- 買い注文

買値を指値に入力し、価格が上昇した時の買値訂正値を逆指値に設定します。2段構えにすることで、買い逃しを防ぎます。 - 売り注文

売値を指値に入力し、価格が下落した時の売値訂正値を逆指値に設定します。2段構えにすることで、売り逃しを防ぎます。

- 買い注文

- 保持しているポジションを解消する場合

所有株の利確値を指値に、損切値を逆指値に設定します。

実際の注文設定

現物買い時のIFDOCO注文画面を、SBI証券を例に手順を示します。

- まず、銘柄と買値・利益が出た時の売値・損が出た時の閾値と売値を検討します。

- SBI証券の現物買い注文画面で[IFDOCO]タブをクリックします。

- IFD1エリアの価格欄に、買値を指値もしくは成行で入力します。

- OCO1エリアの価格欄に、利益が出た時の売値を指定します。

- OCO2エリアの価格欄で、損切用の閾値と売値を指定します。

- 残りの設定値を確認して、注文を出します。

まとめ

初めのころは、リスクを小さくしたいが為に損切値が買値に近く、日々の値動きの中ですぐに約定してしまうことが多々ありました。買値の5%とかチャートの直近ピーク値または移動平均線の支え、とかいろいろ試してみて、指定値に幾らを設定するかは、リスク許容度・相場観等色々な考慮事項があり一概には言えませんが、経験を積んで徐々に守備範囲を広げていこうと思います。

何より、値動きが気になって他のものが手につかない、なんて状態から解放されるだけでも、設定する価値があります。

感情に左右されず、システマチックに取引を淡々と実施して、利益を手にしていきましょう。

以上、初心者トレーダーが学ぶ利益を最大化する方法の紹介でした。

コメント